事業承継は多くの中小企業にとって重要な課題です。特に、相続時の「遺留分」に関する問題は、後継者への円滑な事業引継ぎを妨げる要因となり得ます。本記事では、民法における遺留分の基本概念と、これに対処するための「経営承継円滑化法」に基づく民法の特例について解説します。

遺留分とは

民法では、被相続人(先代経営者)が自由に財産を処分できる一方で、一定の相続人(兄弟姉妹及びその子を除く)には最低限の相続分が保障されています。これを「遺留分」と呼びます。遺留分を侵害された相続人は、侵害額に相当する金銭の支払いを請求する権利があります。この制度は、遺族の生活安定や相続人間の公平を図るためのものです。

遺留分が事業承継に及ぼす影響

先代経営者が生前贈与や遺言によって後継者に自社株式や事業用資産を集中させようとしても、他の相続人から遺留分侵害額請求を受ける可能性があります。その結果、後継者が取得した株式や資産を処分せざるを得なくなり、事業の安定的な承継が困難になる場合があります。

経営承継円滑化法における民法の特例

このような遺留分に関する問題に対処するため、「経営承継円滑化法」では以下の特例措置が設けられています。

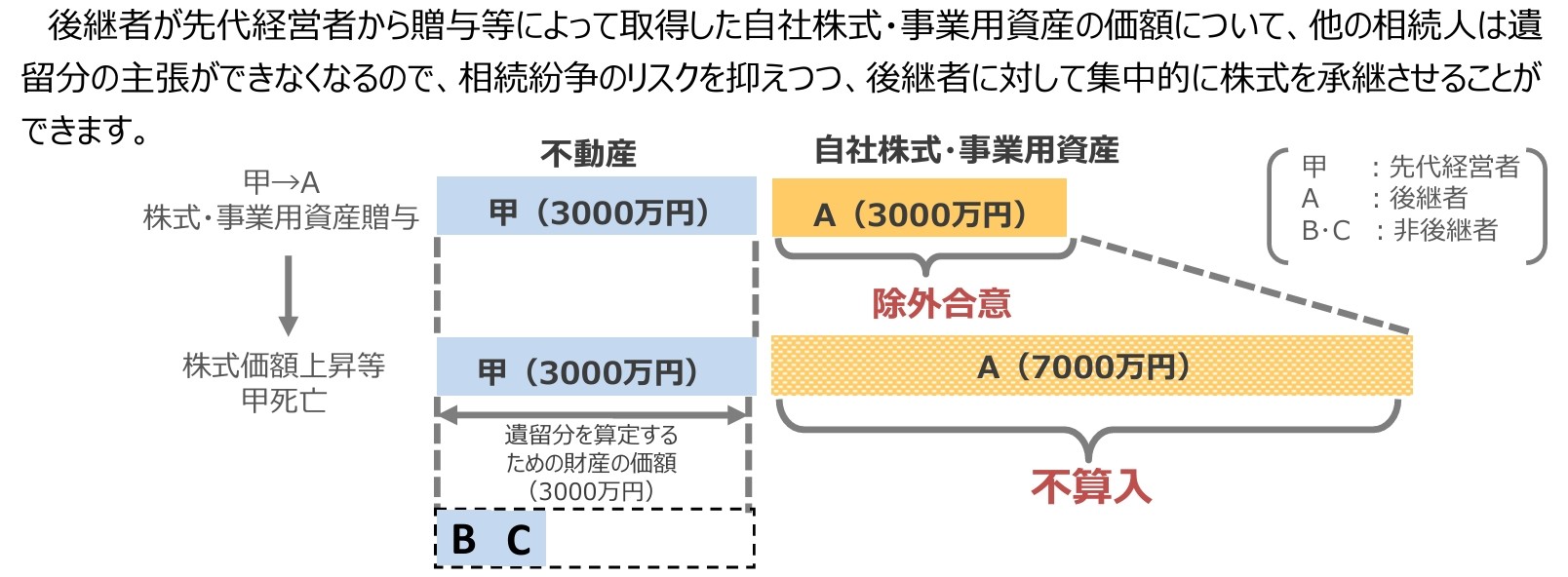

- 除外合意:先代経営者から後継者への贈与等により取得した自社株式や事業用資産の価額を、遺留分算定の基礎財産から除外する合意です。これにより、他の相続人はこれらの財産に対する遺留分の主張ができなくなります。

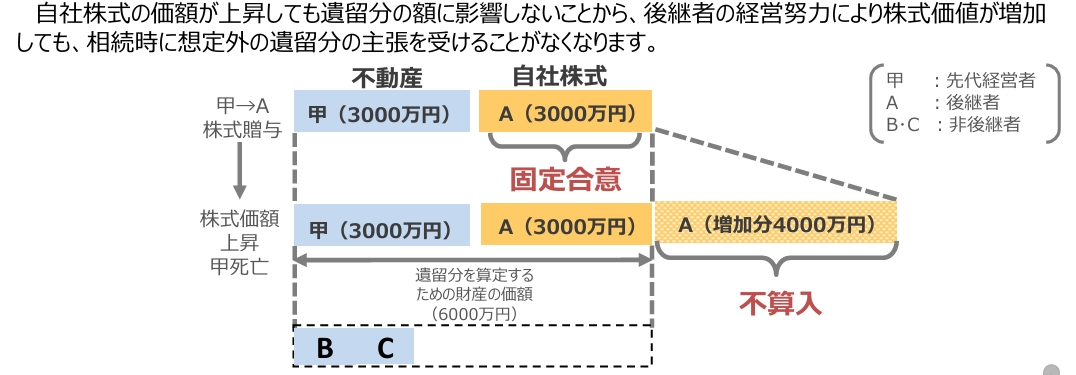

2. 固定合意:贈与等により取得した自社株式の価額を、合意時の時価で固定し、遺留分算定の基礎財産に算入する合意です。これにより、将来的な株式価値の上昇が遺留分に影響を及ぼさなくなります。

これらの合意を行うことで、相続時の紛争リスクを低減し、後継者への円滑な事業承継が可能となります。

中小企業庁「事業承継を円滑に行うための遺留分に関する民法の特例(2021年2月改訂)」

https://www.chusho.meti.go.jp/zaimu/shoukei/shoukei_enkatsu/minpou_pamphlet.pdf

特例の適用要件と手続き

これらの特例を利用するためには、以下の要件と手続きを満たす必要があります。

- 推定相続人全員及び後継者の合意:先代経営者の推定相続人全員(遺留分を有する者)と後継者が合意書を作成します。

- 経済産業大臣の確認:合意後1ヶ月以内に、後継者が必要書類を添付して経済産業大臣に確認申請を行います。

- 家庭裁判所の許可:経済産業大臣の確認を受けた後、1ヶ月以内に家庭裁判所に許可申立てを行います。

これらの手続きを適切に行うことで、特例の効力が発生します。

まとめ

事業承継における遺留分の問題は、後継者への円滑な引継ぎを阻害する要因となり得ます。「経営承継円滑化法」に基づく特例措置を活用することで、相続時の紛争リスクを低減し、事業の安定的な承継を実現することが可能です。事業承継を検討されている方は、これらの制度の活用をぜひご検討ください。